Kreditiranje je vrsta dužničko-vjerovničkog odnosa u kojem vjerovnik ustupa dužniku višak svojih financijskih sredstava po određenim ugovorenim uvjetima (kamata, naknada, iznos i rok otplate).

Prvi oblici kreditiranja javljaju se prije pet tisuća godina na području drevne Mezopotamije te su, prigodno uz ovaj članak, vezani uz kreditiranje poljoprivrednika. U to vrijeme nije postojao valutni novac pa su poljoprivrednici od kreditora dobivali i otplaćivali kredit u naturi. Najčešće je to bio sjemenski materijal čiju su nabavu otplaćivali jednim dijelom svoje buduće proizvodnje.

Strogi Hamurabijev zakonik kojim su propisivane neke od najtežih kazni u povijesti uvažavao je opravdane teškoće poljoprivrednika dužnika pa se tako u propisu 48 navodi da „onaj koji duguje povrat zajma, a oluja uništi njegovo žito ili žetva propadne, ili žito ne rodi zbog nedostatka vode, te godine ne mora vjerovniku predati žito i ne mora platiti najamninu.“ Nismo sigurni jesu li četiri tisuće godina nakon Hamurabijevog zakona i proklamiranog rasta društvene osviještenosti i odgovornosti, zajmodavci u jednakoj mjeri dobrohotni prema poljoprivrednicima u teškoćama s otplatom.

Izdašna bespovratna sredstva, ali…

U suvremeno doba kad se u velikom dijelu svijeta poljoprivreda i proizvodnja hrane smatraju strateškim ekonomskim djelatnostima, za njihovo financiranje osigurana su izdašna bespovratna javna sredstva. Za realizaciju ciljeva Zajedničke poljoprivredne politike na razini Europske unije planirano je do 2027.g. utrošiti 387 milijardi eura.

Prema podacima Agencije za plaćanja u poljoprivredi, ribarstvu i ruralnom razvoju, u Hrvatskoj je 2021.g. isplaćeno više od 932 milijuna eura različitih potpora za poljoprivredu i ruralni razvoj.

Ipak, izvjesno je da niti ova sredstva nisu dostatna za sve investicijske i tekuće potrebe poljoprivrednika pa je veliki broj njih prisiljen zatražiti kredit ili zajam. Poljoprivrednicima čije projektne ideje nisu ostvarile potporu na natječajima iz Programa ruralnog razvoja, povoljni krediti djeluju poput utješne nagrade kojom će financirati kupnju prikolice, sijaćice i druge opreme. Kredite za nabavu obrtnih sredstava i financiranje sljedećeg proizvodnog ciklusa koriste poljoprivrednici kojima je inflacija otežala kupnju repromaterijala ili su im umanjeni prihodi zbog aktualnog pada otkupnih cijena žitarica nedostatni za pokrivanje troškova proizvodnje.

Krediti za veće poljoprivrednike

Poljoprivrednici su skupina poduzetnika koja se rjeđe odlučuju na kreditno financiranje svojih potreba u odnosu na poduzetnike nepoljoprivrednih djelatnosti. Istovremeno, češće od drugih poduzetnika od banaka dobivaju odbijenice za svoje kreditne zahtjeve. Jednim dijelom je to posljedica poljoprivrede kao visoko rizične djelatnosti, ovisne o vremenskim uvjetima, s izrazitim fluktuacijama otkupnih cijena, s nestabilnim priljevima i lošim financijskim rezultatima koji otežavaju povrat kredita i čine poljoprivrednike klijentima slabijih bonitetnih ocjena. Osim proizvodnih rizika i razne druge specifičnosti poljoprivrede i poljoprivrednika otežavaju im dostupnost kredita.

Benevolentan odnos državnih regulatora prema malim poljoprivrednicima koji nisu obavezni plaćati porez i izrađivati financijska izvješća ako ostvaruju godišnje priljeve do 11.3 tisuće eura pohvalan je primjer administrativnog rasterećenja ali im, s druge strane, otežava pristup kreditima banaka. Banke u nedostatku bilance, računa dobiti i gubitka i drugih financijskih pokazatelja jednostavno nemaju alat kojim bi ocijenili rizike kreditiranja malih poljoprivrednika.

Ako nositelj OPG-a nije u mogućnosti osigurati dodatne instrumente osiguranja njegov će kreditni zahtjev najčešće biti odbačen. U takvim situacijama poljoprivrednicima u Hrvatskoj na raspolaganju su zajmovi i krediti institucija poput Hrvatske agencije za malo gospodarstvo, inovacije i investicije (HAMAG-BICRO) i Hrvatske banka za obnovu i razvitak (HBOR).

Ove institucije u državnom vlasništvu svjesno toleriraju nešto veći rizik pa financiraju i projekte upitne financijske izvedbe, ali veće društvene i ekonomske koristi. Najčešće nude i povoljnije uvjete kreditiranja od komercijalnih banaka. Uvidom u aktualnu ponudu HBOR-a objavljenu na njihovim mrežnim stranicama, razvidno je da je i ova razvojna banka trenutno usmjerena prema većim i „provjerljivijim“ poljoprivrednicima u sustavu PDV-a. Za njih nudi kredite s fiksnom kamatnom stopom od 0,5 %, bez naknade i rokovima otplate do 5 godina. Ograničenje HBOR-ove kreditne ponude je da je namijenjena financiranju isključivo obrtnih sredstava (repromaterijal, plaće radnika, obveze prema dobavljačima) dok je isključena mogućnost financiranja osnovnih sredstava (poljoprivredna mehanizacija, oprema i građevinski radovi).

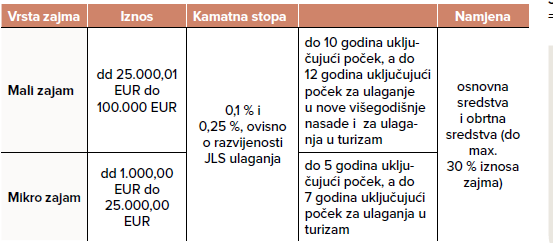

HAMAG-BICRO u ovom trenutku fleksibilniji je od HBOR-a jer svoje zajmove ne uvjetuje poreznim statusom prijavitelja, što znači da i OPG-ovi čiji nositelji nisu porezni obveznici po osnovi poljoprivredne djelatnosti mogu aplicirati za njihove zajmove. Nude mikro i male zajmove za ruralni razvoj u iznosu do 100 tisuća eura s kamatnim stopama od 0,1 % do 0,25 %. Ovako niske, nekomercijalne stope posljedica su subvencioniranja istih iz javne potpore. Za razliku od HBOR-a, nude i investicijske zajmove za kupnju osnovne imovine. Dodatna atraktivnost ovih zajmova je da je njima moguće financirati kupnju i rabljene poljoprivredne mehanizacije i opreme što uglavnom nije bilo dozvoljeno u dosadašnjim natječajima za potpore iz Programa ruralnog razvoja.

Uvjeti HAMAG-BICRO zajmova za ruralni razvoj

Uvidom u kreditnu ponudu šest vodećih hrvatskih banaka objavljenu na njihovim mrežnim stranicama utvrđeno je da sve one u svom kreditnom portfelju nude, u suradnji s HBOR-om i HAMAG-BICRO-om kreditiranje malih i srednjih poduzetnika pa tako i poljoprivrednika, a dvije od njih (OTP i HPB) imaju i vlastitu specijaliziranu kreditnu ponudu za poljoprivrednike.

Iako u kreditnim institucijama rade stručnjaci koji će procijeniti kreditnu sposobnost svakog potencijalnog klijenta temeljem njegovog financijskog toka (eng. cash flow), inicijalnu procjenu o tome koliko je kreditna izloženost opasna za likvidnost njihovih gospodarstava donose sami poljoprivrednici. Staro je konzervativno bankarsko pravilo da visina otplatne rate ne bi smjela biti veća od trećine prosječnog dohotka. Prema ovoj pretpostavci za kredit čija bi mjesečna otplatna rata (anuitet) bila 500 eura potreban mjesečni dohodak korisnika je najmanje 1500 eura. Naravno da primjenjivost ovog pravila ovisi o specifičnostima svakog konkretnog poljoprivrednog gospodarstva.

Pravilo financijske poluge

Jedno drugo pravilo pod nazivom Pravilo financijske poluge obrazlaže situacije u kojima je kreditiranje opravdano i poželjno. Pravilo financijske poluge navodi da je prihvatljivo koristiti kredit u poslovanju poduzetnika sve dok se poslovanjem ostvaruje dodatna zarada veća od kamate kredita. U pojednostavljenom primjeru, nositelj ratarskog gospodarstva kupio je hektar poljoprivrednog zemljišta za 7.000 eura čiju je kupnju financirao kreditom uz kamatnu stopu od 7 % što je rezultiralo troškovima kamata od 490 eura.

Kreditiranje je ovoj situaciji prihvatljivo jer je na kupljenom zemljištu proizveo kukuruz te je sukladno podacima iz Kataloga kalkulacija poljoprivredne proizvodnje za 2021. ostvario godišnju zaradu u iznosu 550,69 eura što je više od kamate koju je platio za predmetni kredit.

Zarada od kupnje zemljišta na kredit = Zarada od dodatne proizvodnje – Kamata kredita

Zarada od kupnje zemljišta na kredit = 550,69 eura – 7% x 7.000 eura = 60,69 eura

U svakom slučaju, za eventualno kreditiranje pametnije se obratiti specijaliziranim i poznatim institucijama s transparentnim kreditnim uvjetima, a ne povesti se sumnjivim oglasima na društvenim mrežama i zidovima javnih okupljališta. Krediti poznatih financijskih institucija uvijek su povoljniji, ili su barem manje bolni u slučaju problema s otplatom.